. L’Institut NRGI passe en revue les avantages et les risques des prêts adossés aux richesses du sous-sol. Et l’Afrique est concernée au premier chef.

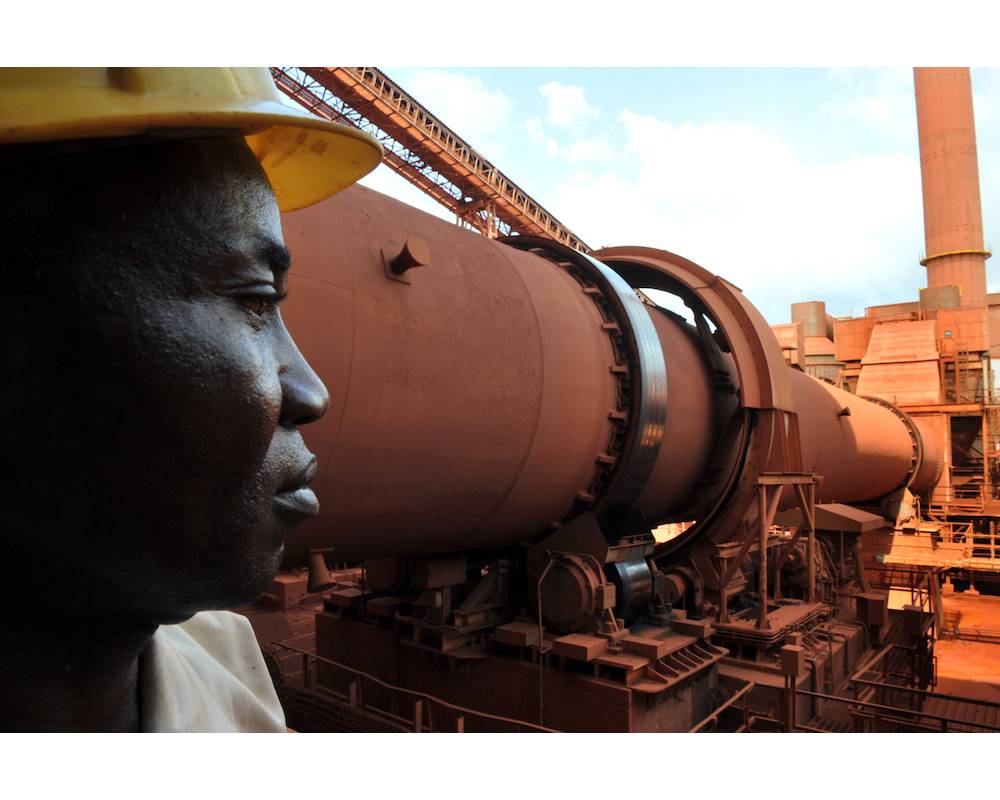

« L’État brade notre bauxite ! » Début septembre 2017, les réseaux sociaux guinéens s’affolent. Le gouvernement vient d’annoncer que la Chine va lui prêter 20 milliards de dollars (18,38 milliards d’euros) en contrepartie de l’octroi de concessions minières. Les commentaires et spéculations vont bon train, et pour cause : rarement rendu public, ce type de prêt est sujet à interprétation. L’opacité est d’ailleurs l’une de leurs caractéristiques, apprend-on à la lecture du rapport « Prêts adossés à des ressources naturelles : pièges et potentiels » que publie NRGI (Institut de gouvernance des ressources naturelles). Si le secret fait partie des cinq principaux risques, les auteurs de l’étude listent aussi quatre opportunités après avoir passé en revue 52 prêts adossés à des ressources minières (Resource-Backed Loans, ou RBL en anglais) contractés entre 2004 et 2018 par 14 pays d’Afrique ou d’Amérique latine. Un échantillon non exhaustif qui se base, s’agissant du continent africain, sur les données de l’Initiative de recherche sino-africaine (CARI) de l’université américaine Johns-Hopkins.

Comment fonctionnent ces financements ?

Dans le cadre d’un prêt « adossé à des ressources naturelles », le créancier (le gouvernement dans la plupart des cas) peut rembourser en nature (pétrole, minéraux) ou grâce aux revenus issus des ressources naturelles. Ces dernières peuvent également servir de garantie. Sur les 30 prêts conclus dans 11 pays d’Afrique étudiés ici, 53 % ont été contractés auprès de deux banques de développement publiques chinoises : la Banque de développement de Chine (CDB) et la Banque d’import-export de Chine (China Eximbank). Les négociants en matières premières viennent ensuite grossir le rang des prêteurs. La durée des prêts contractés auprès des banques publiques chinoises varie de 3 à 25 ans (13 ans en moyenne). Les taux d’intérêt sont fixes ou flottants.

En Afrique subsaharienne, l’Angola a souscrit à ce type de prêts au milieu des années 1990 durant la guerre civile, les futurs revenus pétroliers servant de garantie. Mais c’est surtout dans les années 2000, en pleine hausse des cours des matières premières, que ces prêts se développent. Selon les données de l’étude de NRGI, l’Angola est le plus grand bénéficiaire de prêts adossés aux ressources naturelles (24 milliards de dollars empruntés entre 2000 et 2016), suivi par le Congo. Le gouvernement congolais a emprunté aux banques chinoises, tandis que la compagnie pétrolière nationale (SNPC) a, de son côté, emprunté à des négociants en énergie, tels que Trafigura, Glencore ou Gunvor – avec les abus du préfinancement que l’on connaît, consistant à hypothéquer le pétrole pour obtenir des capitaux et à emprunter toujours plus.

Opportunités pour le développement économique

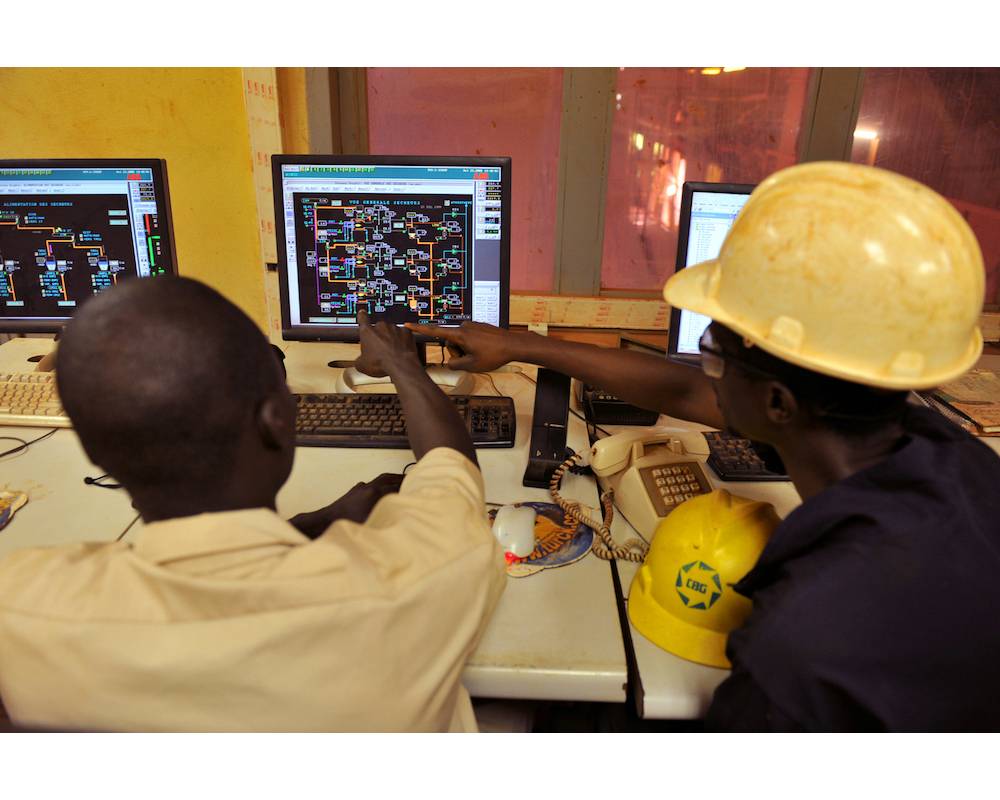

Conçus pour les investissements dans les infrastructures, ces prêts, plus faciles à obtenir que des prêts traditionnels, peuvent favoriser le développement économique. Si les pays « choisissent et exécutent ces projets judicieusement, ceux-ci sont en théorie susceptibles de générer des rendements positifs pour l’économie nationale. Ils peuvent de la sorte générer l’assiette fiscale nécessaire au remboursement des prêts. En revanche, si les pays ne choisissent pas soigneusement les projets, concluent de mauvaises affaires ou s’endettent trop […], ils peuvent avoir des conséquences désastreuses », souligne le rapport. Et de documenter certaines des utilisations prévues par les États : investissements routiers, ferroviaires et liés à la santé en RD Congo, projets routiers, sanitaires et dans l’enseignement supérieur en Guinée, barrage de Bui au Ghana, électrification rurale au Zimbabwe, etc. À leur actif, ces prêts peuvent aussi présenter des conditions d’emprunt avantageuses (en 2009, le Congo a obtenu d’une banque chinoise un taux fixe de 0,25 %), avec une certaine souplesse en matière de renégociation par rapport à des prêts conventionnels.

Risques pour les finances publiques

Sur les 11 pays africains étudiés, 8 ont des indices de gouvernance des ressources naturelles « médiocres ou insuffisants », selon l’indice NRGI de 2017, qui mesure la qualité de la gouvernance dans les secteurs pétrolier, gazier et minier dans 81 pays. Or, notent les auteurs : « Une gouvernance défaillante des ressources naturelles peut compromettre un prêt. »

Le rapport souligne aussi que le lien aux matières premières expose à des problèmes d’endettement si les cours s’effondrent, comme ce fut le cas en 2014. Au Congo, par exemple, l’or noir rapporte jusqu’à 60 % des recettes de l’État en 2013. Mais, quand les cours du brut dévissent un an plus tard, la dette va alors augmenter jusqu’à 120 % du PIB. L’Angola, dont les recettes pétrolières servaient aussi principalement à rembourser les prêts chinois, a dû, quant à lui, exporter davantage de pétrole, mais cela n’a pas suffi. De nouveaux prêts ont été contractés. En 2016, les prêts adossés au pétrole atteignaient ainsi 25 milliards de dollars, soit plus de la moitié de la dette publique totale. Le pays a sollicité deux ans plus tard le FMI pour un sauvetage financier..

Dans le contexte de la chute des prix du pétrole, ces prêts ont été « un facteur de poids dans les problèmes d’endettement de l’Angola, du Tchad, du Congo, du Soudan du Sud et du Venezuela », souligne le rapport. Et si des renégociations de prêts ont eu lieu, « avec succès dans plusieurs cas, le processus s’est avéré complexe et le chemin est encore long pour ces pays qui recherchent encore une stabilité financière ». Les chercheurs mettent enfin en garde contre le risque d’endettement si un prêt souverain est trop important. Le prêt conclu en 2017 en Guinée, par exemple, équivaut à près de 200 % son PIB. Et de recommander aux gouvernements « d’adopter une approche prudente » vis-à-vis de ces financements.

Source : Le Point Afrique /Mis en ligne :Lhi-tshiess Makaya-exaucée